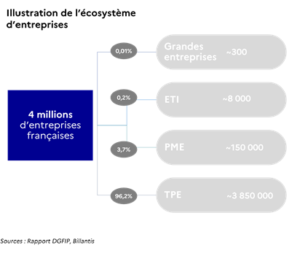

Depuis l’annonce de l’article 153 de la Loi de Finances 2020, ICD International a l’honneur de participer aux différents ateliers animés par la DGFIP (Direction générale des Finances publiques). Ces ateliers détermineront les modalités techniques et opérationnelles de l’application du décret.

Nous avons le plaisir de vous rendre compte des avancées en la matière suite au troisième atelier de travail effectué au mois de Mars 2021.

4 thèmes ont été abordés :

- Rappel sur la transmission des données

- Quelles seront les données à transmettre

- Quels seront les formats permis et obligatoires

- L’archivage des factures électroniques

1) Rappel sur la transmission des données dans le cadre l’article 153 de la Loi de Finances ?

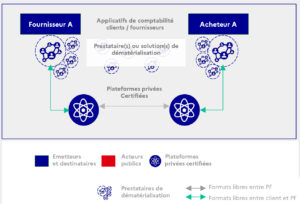

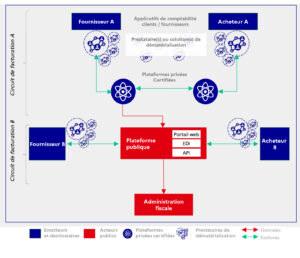

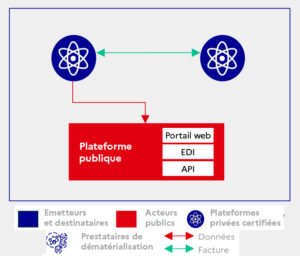

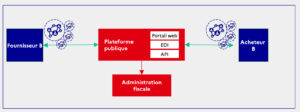

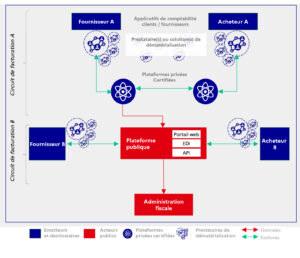

Tel indiqué sur le schéma dit en Y fig.2 ci-dessous, plusieurs modes de transmission possibles

- Les partenaires (fournisseurs et acheteurs) peuvent avoir recours à des plateformes certifiées qui recevront et émettront vos factures et vos données de facturation à la plateforme publique.

- Les partenaires peuvent, s’ils le désirent, envoyer directement les factures (e-invoicing) et données de facturation (e-reporting) à la plateforme publique. Dans ce cas, les partenaires devront obligatoirement envoyer des formats normés selon les conditions ci-dessous fig.1.

- D’autres circuits peuvent coexister entre plateformes certifiées et partenaires directement reliés à la plateforme publique.

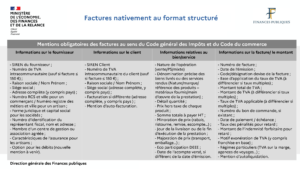

Fig 1

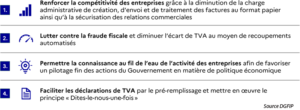

Les 3 axes définissant les formats autorisés par la DGFIP

Les 3 axes définissant les formats autorisés par la DGFIP

Fig 2

Schéma de principe de transmission des données

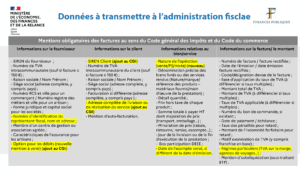

2) Quelles seront les données à transmettre dans le cadre l’article 153 de la Loi de Finances ?

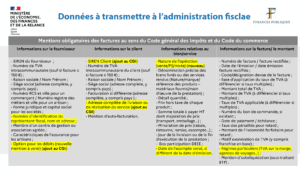

En vue de l’obligation de facturation, la DGFIP a ajouté les éléments surlignés ci-dessous en jaune.

Très important : Ces données sont amenées à être revues et modifiées par la DGFIP au cours des prochains ateliers

Tableau des données à transmettre à l’administration fiscale

3) Quels sont les formats des factures dans le cadre l’article 153 de la Loi de Finances ?

Selon le circuit que vous allez utiliser, plusieurs formats sont possibles et acceptés

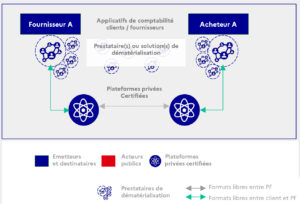

Flux de factures des entreprises vers les PF privées certifiées

Si vous passez par une plateforme privée certifiée, vos formats d’émission et de réception ne changeront pas. C’est la plateforme privée certifiée qui se chargera de transformer vos formats propriétaires en format obligatoires (voir fig.1) et acceptés par l’Etat.

Cas où vous êtes accompagné par une plateforme certifiée:

Vos formats restent inchangés : Fig 3

Flux de factures des entreprises vers les PF privées certifiées

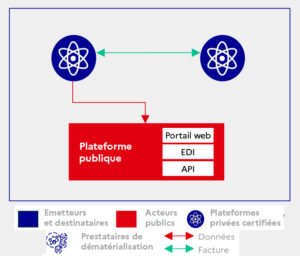

Votre plateforme certifiée se charge d’envoyer dans les bons formats à la Plateforme publique : Fig4

Flux de factures des entreprises vers la PF publique

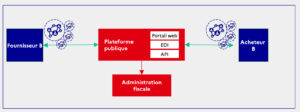

Si vous décidez d’échanger directement avec la Plateforme publique, dans ce cas vous devrez envoyer vos e-invoicing et e-reporting dans le socle des formats à minima autorisés par la DGFIP.

Par conséquent, vos réceptions de factures se feront sous les formats que la DGFIP a mis en place.

Envoi et réception des factures aux formats obligatoires autorisés par la DGFIP : Fig.5

Envoi et réception des factures aux formats obligatoires autorisés par la DGFIP

4) Archivage dans le cadre de l’article 153 de la Loi de Finances ?

L’archivage permet aux entreprises de répondre aux obligations prévues aux dispositions de l’article L. 102 B du LPF et aux dispositions du code de commerce (article L. 123-22). À cet effet, elles conservent leurs factures 6 ans pour l’administration fiscale et 10 ans à des fins commerciales.

Pour le B2B :

- La PF Publique pourraient archiver pour les entreprises passant directement par la PF mais ce n’est pas encore décidé, en émission et réception.

- Les PF Privées certifiées seront en mesure de proposer une offre d’archivage, notamment pour les entreprises pour lesquelles elles émettent/reçoivent

Pour le B2C et B2B international :

La facturation électronique n’a pas d’incidence sur l’archivage des factures B2C et internationales dont les obligations d’archivage perdureront à des fins commerciales et fiscales. Ainsi, les justificatifs des transactions B2C et B2B internationales restent archivés, indépendamment de la transmission des données en e-reporting, qui ne se substituent pas aux pièces justificatives (factures …).

Les prochaines étapes et ateliers sur les modalités de l’article 153 Loi de Finances auront pour thématique :

- Élaboration des formats d’échange pour le e-invoicing

- Élaboration des formats d’échange pour le e-reporting

Abonnez-vous au groupe dédié à la facture électronique dématérialisée sur LinkedIn pour suivre les actualités : https://www.linkedin.com/groups/9019391/

De plus, des vidéos sur les obligations de la Loi de finances 2020 ont été postées sur ce lien : https://www.youtube.com/user/ICDSC1/playlists

Nous restons à votre disposition pour toutes informations.

Les 3 axes définissant les formats autorisés par la DGFIP

Les 3 axes définissant les formats autorisés par la DGFIP